沉寂已久的网红IP李子柒在停更500多天后,与合资方杭州微念达成和解。从第一个爆款视频“兰州牛肉面”开始,爆款流量给杭州微念带来巨额收益,但李子柒却未获得与其影响力对等的杭州微念股权。李子柒出走直接导致融资退出,IPO搁浅,究其根源就是利益分配不均。李子柒IP爆火,她却成了这场资本盛宴的局外人。本文通过分析李子柒和杭州微念的股权架构,讨论初创企业如何通过股权架构掌握公司控制权,让股权收益最大化。

一、案例背景

2016年,杭州微念品牌管理有限公司(简称“杭州微念”)签约李子柒(原名“李佳佳”),是博主与MCN的合约关系。

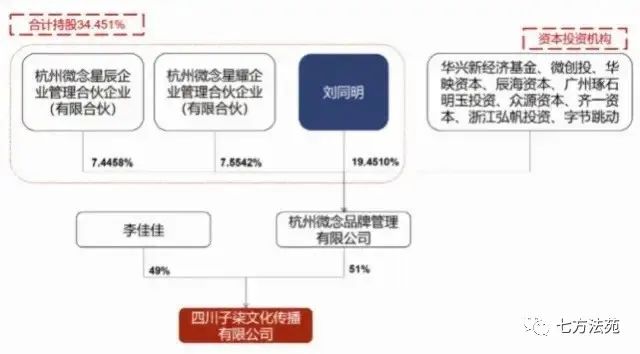

2017年7月7日,双方合作模式由合约转为合资,共同成立四川子柒文化传播有限公司(简称“子柒文化”注册资本100万),李子柒作为法人占股49%,杭州微念作为投资人占股51%。

李子柒IP品牌为杭州微念带来巨额收益,拿到4轮融资,估值高达50亿,并且获得字节跳动公司的投资参股,离IPO上市一步之遥。李子柒的相关商标,属于子柒文化。子柒文化负责推广运营,微念负责品牌电商。李子柒天猫旗舰店、YouTube账号等变现账户是以杭州微念名义注册,李子柒并未持有杭州微念的股份,导致整个电商版图和她无关。

2021年10月,李子柒起诉杭州微念,核心是股权问题。2022年12月27日,双方达成和解。与此同时,子柒文化发生多项工商变更:杭州微念持股比例由51%减至1%,李子柒(李佳佳)持股比例由49%增至99%。

二、从股权架构看——资本为何选择杭州微念而不是子柒文化?

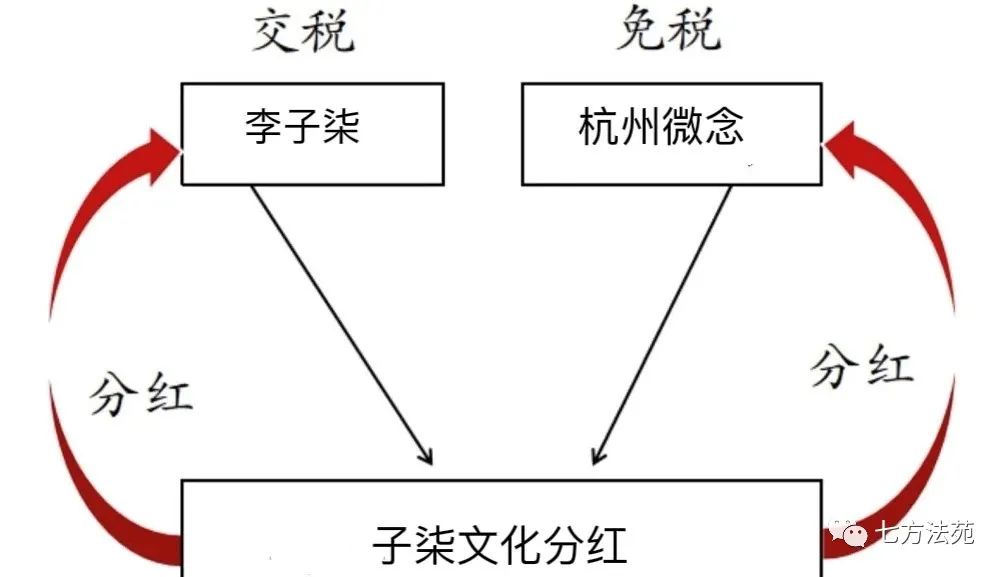

【1】个人持股直接架构个人持股直接架构——个人股东在投资设立一家实体公司时,直接持有该实体公司的股权。【李子柒持股49%】——系居民个人持股,根据《个人所得税法》的规定,居民个人取得的股息红利所得,属于个人所得税征税范围,以每次收入额为应纳税所得额,适用税率为20%。

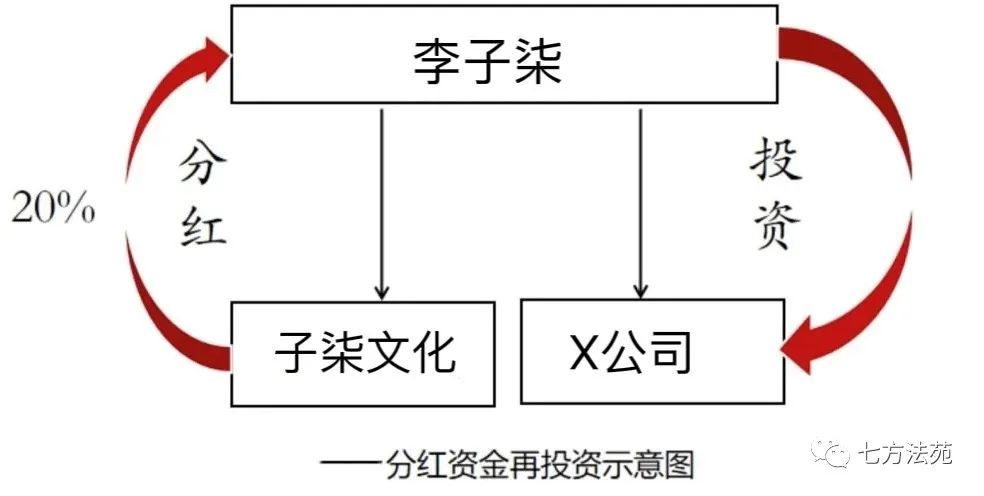

如果分红回来的资金,并不用于个人消费,而是又投资一家公司,资金仅仅是转了个圈,也需要缴纳20%的个人所得税。

【杭州微念持股51%】——系居民企业持股。根据《企业所得税》的规定,符合条件的居民企业之间的股息、红利等权益性投资收益属于免税收入。杭州微念从子柒文化取得的股息红利,可以申请免税待遇。

如果杭州微念分红的资金,用于再投资,资金同样是转了个圈,却无需缴纳企业所得税。

【影响上市之路】根据《关于股权奖励和转增股本个人所得税征管问题的公告》(国家税务总局公告2015年第80号)规定,转增资本依然需要按“股息红利所得”税目,适用20%的税率缴纳个人所得税。在个人持股直接架构下,由于分红税负重,容易出现两套账和公司挂款。公司想IPO,财务规范之路漫漫。上市过程中有个必经步骤——股改。股改中有一个重要环节是“净资产折股”,包含了未分配利润和盈余公积金转增注册资本。如果是个人股东,在能否上市还是个未知数时,就要在股改时提前缴纳一大笔个人所得税!如果子柒文化把未分配利润转增公司注册资本,视同分红,李子柒仍然需要缴纳20%的个人所得税,而杭州微念则享受免税待遇。

【再投资架构受限】

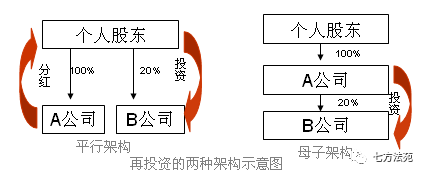

作为自然人股东,如果A公司目前有未分配利润,计划将其中的20%投资B公司。由于A公司分红至个人需缴纳20%个税,股东为了不承担个税,选择以A公司为投资主体设立B公司,从而让A公司和B公司形成了母子架构,无法形成平行架构。

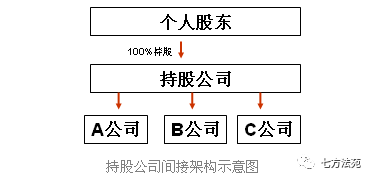

【2】持股公司间接架构持股公司间接架构——在投资设立实体公司前,股东先成立一家持股公司,再由持股公司投资设立实体公司。

在这种架构中,持股公司不进行任何实质性的制造、销售、管理等,其唯一目的就是对外投资,比如长期股权投资、投资收益等。又被称为“持股平台”。个人在投资之前先注册成立持股公司,将持股公司作为持股平台,平行投资A公司、B公司、C公司的好处:【分红、转增免税/注销抵税待遇】A、B、C任何一家公司赢利均可以分红至持股公司,持股公司取得的股息红利免税。通过持股公司,分红资金可以免税再投资新公司。任何一家公司转增资本时,视同向持股公司分红,持股公司作为居民企业也可以享受免税待遇。任何一家公司注销、持股公司收回投资时,如有投资损失可以在税前抵扣。【如何选择】个人持股直接架构,还是持股公司间接架构好?关键看持股目的是套现还是长期持有。◇如果是短期持有,未来计划股权转让套现,个人持股直接转让股权只需缴纳20%所得税。◇如果是长期持有,打造品牌,更适合采用持股公司间接架构。因为企业转让股权收益没有免税待遇,缴纳25%企业所得税,剩余75%的税后利润,代扣代缴20%个人所得税后,税负相当于15%,合计税负高达40%。

【3】有限合伙间接架构有限合伙间接架构——自然人股东不直接投资设立实体公司,而是先设立有限合伙企业作为持股平台,再间接持有实体公司的股权。《合伙企业法》规定:有限合伙企业是指由普通合伙人和有限合伙人共同组成的合伙组织,其中普通合伙人(GP)以其个人财产对合伙组织的债务承担无限连带责任,有限合伙人(LP)以其认缴的出资额为限承担有限责任。

杭州 微念星辰和杭州微念星耀 (均为有限合伙企业——GP是杭州微念海域企业管理有限公司,法人刘同明,持股99%)◇刘同明是杭州微念法人,也是上述两家有限合伙企业的GP大股东——如果是普通合伙企业,其必须以个人财产对合伙企业债务承担无限连带责任。而有限合伙企业,仅以认缴的出资额为限承担有限责任,可以有效隔离风险。◇合伙企业不用缴纳企业所得税,由合伙人缴纳所得税。如果合伙人是公司,则合伙人需要缴纳企业所得税。如果合伙人是个人,股权分红适用股息红利税目,缴纳20%个人所得税;股权转让(持股平台的合伙企业非创投企业)适用经营所得税目,当应纳税所得额超过50万,税率35%。股权架构设计中,除了税负维度,还有法律维度、管理激励、资本融资上市规划等多方面的考量,需要根据不同情况量身设计。

杭州 微念星辰和杭州微念星耀 (均为有限合伙企业——GP是杭州微念海域企业管理有限公司,法人刘同明,持股99%)◇刘同明是杭州微念法人,也是上述两家有限合伙企业的GP大股东——如果是普通合伙企业,其必须以个人财产对合伙企业债务承担无限连带责任。而有限合伙企业,仅以认缴的出资额为限承担有限责任,可以有效隔离风险。◇合伙企业不用缴纳企业所得税,由合伙人缴纳所得税。如果合伙人是公司,则合伙人需要缴纳企业所得税。如果合伙人是个人,股权分红适用股息红利税目,缴纳20%个人所得税;股权转让(持股平台的合伙企业非创投企业)适用经营所得税目,当应纳税所得额超过50万,税率35%。股权架构设计中,除了税负维度,还有法律维度、管理激励、资本融资上市规划等多方面的考量,需要根据不同情况量身设计。

三、初创企业设计股权架构的原则

【1】大股东控股67%以上

初创企业适合个人持股直接架构。创始人持股至少67%以上,拥有三分之二以上的表决权。即使后期引入其他投资人,也要避免股权分散、失去控制权。一旦商业模式成熟,公司开始盈利,就成立持股公司,调整为持股公司间接架构。

【2】分股不分权

约定资产收益权和公司经营决策权。通过搭建有限合伙企业作为持股平台,投资人作为有限合伙人,只享受分红权,不干涉公司经营;实际控制人为普通合伙人,掌握实际经营权和控制权。

【3】善用公司章程

《公司法》第四十二条:股东会议由股东按照出资比例行使表决权,但公司章程另有规定的除外。万一企业股权架构设计不理想,通过公司章程约定:49%股权拥有三分之二的表决权,至少可以掌握控制权,在引入资本的同时保证创始人的利益。